Hier finden Sie Antworten auf die häufigsten Fragen.

Falls ihr weitere Fragen habt, stellt sie uns bitte. Wir ergänzen die FAQ´s regelmäßig.

Leider verdient der Fiskus an fast allem was wir einnehmen mit. Auch hier müssen wir uns von der Illusion trennen, dass uns der Staat etwas schenkt. Die sogenannte Ertragsanteilversteuerung findet hier ihre Anwendung. Die Krankenversicherung – egal ob privat oder gesetzlich kommt auch noch dazu.

Wenn du mehr darüber erfahren willst, dann schaue dir hier unseren Bloq dazu an.

Eine Loss-of-Licence-Versicherung ist i.d.R. eine Berufsunfähigkeitsversicherung, die um eine Zusatzerklärung ergänzt wird. Durch diese Zusatzerklärung besteht dann eine spezielle finanzielle Absicherung der versicherten Person bei Verlust der Berechtigungen bzw. der Erlaubnis innerhalb der vereinbarten Versicherungslaufzeit (i.d.R. 55. Lebensjahr). ATC-Guard bietet eine Leistungsdauer über das 55. Lebensjahr hinaus.

Wir bieten unsere Loss of Licence Versicherung als reine Risikoabsicherungen und in Kombination mit einem Sparanteil. Bei einer Kombination mit einem Sparanteil, gibt es bei Ablauf der Versicherung eine Kapitalzahlung. Es gibt also in dieser Variante „Geld zurück“.

Nicht zwangsläufig. Es gibt noch immer Anbieter, welche durch die Zusatzvereinbarung (Loss of Licence) den gesamten Schutz bei Berufsunfähigkeitsversicherung entfallen lassen. Wenn es nun bei der Loss of Licence Versicherung Ausschlusskriterien gibt, dann kann dies zu erheblichen Nachteilen führen.

Einige Vermittler behaupten noch immer, dass eine reine Berufsunfähigkeitsversicherung für ATC´s „praktisch wertlos“ ist. Diese Meinung teilen wir nicht. “Wertlos“ ist überspitzte Begriffswahl und kann den Versicherten zu übereilten Handlungen drängen.

Jede Berufsunfähigkeitsversicherung ist besser als keine Absicherung. In bestimmten Fällen kann eine Berufsunfähigkeitsversicherung ohne Loss of Licence Versicherung auch besser sein, als eine Loss of Licence Versicherung ohne Berufsunfähigkeitsversicherung.

Ideal ist eine Kombination einer guter Berufsunfähigkeitsversicherung mit der passenden Loss of Licence Versicherung.

Solltet Ihr eure fliegerärztliche Tauglichkeit gem. den Zusatzbedingungen verlieren, dann geschieht Folgendes:

Die Berufsunfähigkeitsversicherung wird nach 6 Wochen beitragsfrei gestellt, es sind keine Beiträge mehr von euch zu zahlen.

Die versicherte Rente wird entweder sofort oder aber spätestens nach Ablauf von 9 Monaten (auch rückwirkend) an euch gezahlt.

Einige Vermittler behaupten noch immer, dass eine reine Berufsunfähigkeitsversicherung für ATC´s „praktisch wertlos“ ist. Diese Meinung teilen wir nicht. “Wertlos“ ist überspitzte Begriffswahl und kann den Versicherten zu übereilten Handlungen drängen.

Jede Berufsunfähigkeitsversicherung ist besser als keine Absicherung. In bestimmten Fällen kann eine Berufsunfähigkeitsversicherung ohne Loss of Licence Versicherung auch besser sein, als eine Loss of Licence Versicherung ohne Berufsunfähigkeitsversicherung.

Das ist ganz unterschiedlich und kommt auf die jeweilige persönliche Situation an.

Für Lotsen mit Vollzulassung bietet ATC-Guard eine Rente zu Beginn von 3.000 € monatlich. Mit ATC-Guard-Home oder ATC-Guard-Pension kann man unter bestimmten Voraussetzung sogar bis auf 4.000 € erhöhen. Zusätzlich kann eine dynamische Anpassung vereinbart werden.

ATC-Guard Home bietet einen zusätzlichen Versicherungsschutz von bis zu 1.000 € monatlich bei Untauglichkeit um einer Darlehensverpflichtung nachzukommen.

Die meisten Auszubildenden wollen nicht zu viel für ihre Loss of Licence Versicherung zahlen und das ist total verständlich. Einen geringen Beitrag hat man, wenn man beispielsweise in einer geringen Absicherung bei Vertragsabschluss anfängt.

Nun ist es aber wirklich sehr wichtig, dass ihr darauf achtet, dass diese geringe Rente zum späteren Zeitpunkt ohne erneute Gesundheitsfragen in möglichst großen Schritten erhöht werden kann. Einige Tarife bieten diese Erhöhungsmöglichkeiten mit Schritten von 500 € und beschränken die Maximalrente sogar auf 2.000 €. Andere Tarife bieten eine Erhöhung in einem Schritt von zum Beispiel 1.000 € auf 2.500 € und das komplett ohne neue Gesundheitsfragen.

Grundsätzlich gilt: “So früh wie möglich.”

Denn mit Beantragung werden Fragen zum Gesundheitszustand gestellt. In der Regel wird es mit unserer Gesundheit im Laufe der Zeit nicht besser. Hat man z.B. mal Behandlungen wegen Rückenschmerzen, kann es evtl. zu einem Ausschluss der Wirbelsäule vom Versicherungsschutz geben.

Noch immer pochen viele Vermittler darauf, dass in einer Berufsunfähigkeitsversicherung ein Verweisungsrecht auf andere Berufe besteht. Tatsächlich verzichten mittlerweile fast alle Versicherer auf diese „abstrakte Verweisung“.

Alle von uns angeboten Tarife verzichten auf die „abstrakte Verweisung“, niemand wir gezwungen eine andere Tätigkeit auszuüben. Das ist im Übrigen eine Selbstverständlichkeit und keine Besonderheit.

Es wird oft behauptet, dass einige Versicherer denken, ein Fluglotse ist ein Marshaller und deswegen ist man auch nur als Marshaller versichert. Das ist Blödsinn und zeigt, dass solche Vermittler wenig Ahnung haben.

Wenn euer Beruf im Antrag korrekt angegeben ist, dann seid ihr auch genau so versichert. Das gilt für alle Versicherer, nicht nur für unsere.

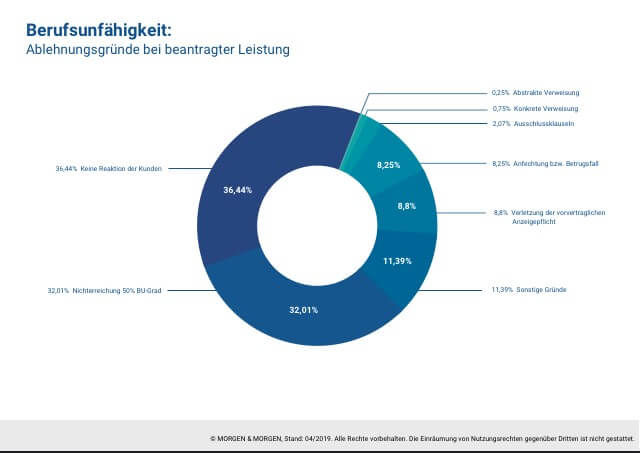

Bei einer reinen Berufsunfähigkeitsversicherung muss der Versicherer erst ab einer ärztlich festgestellten Berufsunfähigkeit von 50% oder mehr eine Rente zahlen. Wie oft das zu Problemen führt, zeigt die Grafik.

Mit unserer Loss of Licence besteht schon Versicherungsschutz, wenn die Untauglichkeit von der dafür zuständigen Untersuchungsstelle festgestellt worden ist.

Ja, es besteht kein Versicherungsschutz, wenn die Untauglichkeit auf einer Sucht oder auf Drogen- bzw. Alkoholmissbrauch beruht.

Bei ATC-Guard gibt es keinen Ausschluss bei rein psychischen Erkrankungen.

Ja. Es besteht kein Leistungsausschluß bei rein psychischen Erkrankungen.

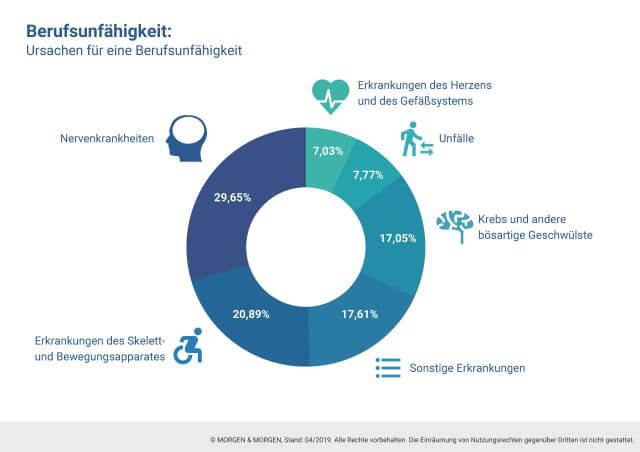

Warum das unglaublich wichtig ist, zeigt euch diese Grafik. Lasst euch nicht zu Versicherungen mit Ausschlüssen bei psychischen Erkrankungen verleiten.

Das ist recht unterschiedlich und variiert von Anbieter zu Anbieter. ATC-Guard bietet eine Leistungsdauer bis zum 67. Lebensjahr.

Es gibt keine Wartezeiten. Ab dem Versicherungsbeginn tritt der vereinbarte Versicherungsschutz in Kraft.

Unter Karenzzeit versteht man den Zeitraum, der vom Eintritt beziehungsweise der Feststellung der Berufsunfähigkeit/Untauglichkeit bis zur erstmaligen Zahlung der Berufsunfähigkeitsrente vergeht.

Nein. Es besteht keinerlei Verpflichtung zu einer Umschulung.

Nein. Die gesamte Versicherung, also auch Beiträge für eine evtl. eingeschlossene Rentenversicherung entfallen.

Mitarbeitern und/oder Mitgliedern der Gewerkschaft der Flugsicherung und deren Angehörigen* können die besonderen Vorteile von ATC-Guard Family nutzen.

Die ATC-Guard Vorteile stehen Mitgliedern der Gewerkschaft der Flugsicherung exklusiv zur Verfügung. Tritt man irgendwann mal aus der GdF aus, dann bleibt der vereinbarte Versicherungsschutz vollständig erhalten.

„Nicht“-Gdf-Mitgliedern bieten wir eine Loss of Licence Versicherung der Inter Versicherung und LV1871 an. Alle Unterschiede klären wir gemeinsam im Detail.

Nein. Es besteht keine Anzeigepflicht bei Wechsel in gefahrerhöhende Hobbies nach Vertragsabschluss.

Nein. Es besteht keine Anzeigepflicht bei Wechsel in andere Berufe nach Vertragsabschluss.

Versichert seid ihr immer in der letzten Tätigkeit.

Es besteht voller Versicherungsschutz bei Ausscheiden aus dem Beruf, z.B. wegen Mutterschutz und Elternzeit.

Ja. Der Versicherungsschutz besteht weltweit, ohne Einschränkung 24/7.

Die Beiträge von ATC-Guard hängen von vielen Faktoren ab. Je früher Sie sich absichern, desto günstiger ist es für Sie. Natürlich ist auch der Beitrag höher, wenn die versicherte Rente höher ist und Sie zusätzliche Leistungen wünschen.

Ein individuelles Angebot nach ihren Wünschen erstellen wir gern für Sie.

Der Versicherungsschutz von ATC-Guard wird durch eine beendete Mitgliedschaft in der Gdf nicht beeinflusst.

Leider verdient der Fiskus an fast allem was wir einnehmen mit. Auch hier müssen wir uns von der Illusion trennen, dass uns der Staat etwas schenkt. Die sogenannte Ertragsanteilversteuerung findet hier ihre Anwendung. Die Krankenversicherung – egal ob privat oder gesetzlich kommt evtl. auch noch dazu.

Wenn du mehr darüber erfahren willst, dann schaue dir hier unseren Blog dazu an.